|

До уваги

підприємців на загальній системі оподаткування - 14 серпня поточного року

останній термін сплати ЄСВ 14 серпня 2014 року – граничний термін сплати єдиного

внеску на загальнообов’язкове державне соціальне страхування фізичними особами-підприємцями,

які працюють на загальній системі оподаткування. Підприємці «загальносистемники» сплачують єдиний внесок

за календарний рік до 10 лютого наступного року. Водночас протягом року до 15

березня, до 15 травня, до 15 серпня і до 15 листопада зазначені платники

сплачують єдиний внесок у вигляді авансових платежів в розмірі 25% річної суми

єдиного внеску, обчисленої від суми, визначеної для сплати авансових сум

податку на доходи фізичних осіб-суб’єктів підприємницької діяльності. Суми єдиного внеску, сплачені у вигляді авансових

платежів, враховуються платником при остаточному розрахунку, який здійснюється

ним за календарний рік до 10 лютого наступного року, на підставі даних річної

податкової декларації. Скасування

пільги зі звільнення від оподаткування податком на додану вартість операцій з

постачання деревини. Скасування

стосується товарних позицій 4401, 4403, 4404 згідно з УКТ ЗЕД. Це передбачено Законом України від 31 липня

2014 року №1621-VII «Про внесення змін до Податкового кодексу України та деяких

інших законодавчих актів України». Зміни набули чинності з 3 серпня поточного

року. Нагадуємо, що

цей Закон було опубліковано 2 серпня 2014 року в газеті «Голос України»

№146(5896). Службу фінансових розслідувань буде створено в Україні

найближчим часом

...

Читати далі »

|

8 серпня (п’ятниця) - звіту

про суми податкових пільг за II квартал 2014 року. 11 серпня (понеділок) Закінчується термін

подання: - податкової декларації з податку на прибуток підприємства за

півріччя 2014 року платниками, у яких податковий період дорівнює календарному

кварталу (разом з відповідною податковою декларацією

квартальна фінансова звітність (крім малих підприємств)); - декларації

з податку на додану вартість за ІI квартал 2014 року платниками, у яких

податковий період дорівнює календарному кварталу; - податкової

декларації платника єдиного податку – фізичної особи – підприємця за півріччя

2014 року платниками, віднесеними до 3 та 5 груп; - податкової

декларації платника єдиного податку – юридичної особи за півріччя 2014 року

платниками, віднесеними до 4 та 6 груп; - декларації

збору за спеціальне водокористування за півріччя 2014 року;

...

Читати далі »

|

|

Якщо платник податку на додану вартість постачає товари/послуги покупцю, який не зареєстрований як платник податку, чи постачає на експорт, чи здійснює операції у рахунок оплати праці фізичних осіб, що перебувають у трудових відносинах з ним, то заповнити податкову накладну він має з урахуванням таких особливостей: - у верхній лівій частині у полі «Усі примірники залишаються у продавця» оригіналу такої податкової накладної робиться відповідна помітка «Х» та зазначається відповідний тип причини, наприклад: - «02» – постачання неплатнику податку, - «03» – постачання товарів/послуг у рахунок оплати праці фізичним особам, які перебувають у трудових відносинах із платником податку, - «11» – складена за щоденними підсумками операцій; - у рядку «Особа (платник податку) – покупець» вказується «Неплатник податку»; - рядки «Місцезнаходження (податкова адреса) покупця» та «Номер телефону» залишаються незаповненими; - у рядку «Індивідуальний податковий номер покупця» відображається умовний ІПН «400000000000». Рокитнівське відділення Сарненської ОДПІ ГУ Мін доходів у Рівненській області нагадує, що усі примірники (два) таких податкових накладних складаються в паперовому вигляді та залишаються і зберігаються (відповідно до законодавства) в особи, що їх склала. Відповідна норма передбачена п. 6, 10, 11 Порядку заповнення податкової накладної, затвердженого наказом Міністерства доходів і зборів України від 14.01.2014 № 10, зареєстрованим в Міністерстві юстиції України 30.01.2014 за № 185/24962. Розмір єдиного внеску для осіб, які бажають брати участь у добровільній сплаті єдиного внеску на загальнообов’язкове державне соціальне страхування змінено! З 1 травня 2014 року для осіб, які виявили бажання брати участь в одному з видів загальнообов’язкового державного соціального страхування, змінено розмір єдиного внеску. Це стосується категорії осіб, зазначених в абзацах третьому - п’ятому частини першої статті 10 Закону України від 08 липня 2010 року №2464 „Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування“, а саме: ... Читати далі » |

|

Про порядок сплати єдиного внеску фізичними особами – підприємцями, які обрали спрощену систему оподаткування! Рокитнівське відділення Сарненської ОДПІ ГУ Міндоходів у Рівненській області нагадує, що відповідно до положень Закону України «Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування» платниками єдиного внеску на загальнообов’язкове державне соціальне страхування є фізичні особи - підприємці, в тому числі ті, які обрали спрощену систему оподаткування. Так, платники єдиного внеску, зокрема фізичні особи - підприємці, які обрали спрощену систему оподаткування, сплачують єдиний внесок, нарахований за календарний квартал, до 20 числа місяця, що настає за кварталом, за який сплачується єдиний внесок. Звертаємо увагу, що підпунктом 2 пункту 4.6 розділу ІV Інструкції про порядок нарахування та сплати платниками єдиного внеску на загальнообов’язкове державне соціальне страхування, затвердженої наказом Міністерства доходів і зборів України від 09 вересня 2013 року № 455, платники єдиного внеску, зокрема, фізичні особи - підприємці, які обрали спрощену систему оподаткування, можуть сплачувати єдиний внесок у вигляді авансового платежу в розмірі, який самостійно визначили, до 20 числа кожного місяця поточного кварталу. При цьому суми єдиного внеску, сплачені у вигляді авансових платежів, ураховуються платником при остаточному розрахунку, який здійснюється ним за календарний квартал до 20 числа місяця, що настає за кварталом, за який сплачується єдиний внесок. При цьому суми єдиного внеску, сплачені у вигляді авансових платежів, ураховуються платником при остаточному розрахунку, який здійснюється ним за календарний квартал до 20 числа місяця, що настає за кварталом, за який сплачується єдиний внесок. Зазначена категорія платників самостійно обчислює для себе суму єдиного внеску, яка не може бути менше мінімального страхового внеску на місяць (підпункт 1 пункту 4.6 розділу ІV Інструкції ). Збір за першу реєстрацію транспортного засобу. Законом від 27.03.2014 №1166 «Про запобігання фінансової катастрофи та створення передумов для економічного зростання в Україні» внесено зміни до ст. 234 «Збір за першу реєстрацію транспортного засобу», які набрали чинності з 01.04.2014 року. Рокитнівське відділення Сарненської ОДПІ ГУ Міндоходів нагадує, що згідно з нормами Податкового кодексу України платниками збору за першу реєстрацію транспортних засобів є юридичні та фізичні особи, які здійснюють першу реєстрацію в Україні транспортних засобів, а саме: колісних транспортних засобів, суден, літаків та вертольотів. Для мотоциклів, легкових автомобілів, автобусів, тракторів та вантажних автомобілів базою оподаткування є об’єм циліндра двигуна в куб. сантиметрах; для легкових автомобілів, обладнаних електродвигуном – за потужністю двигуна в кВт; для суден, обладнаних двигуном – за потужністю двигуна в кВт, не обладнаних двигуном – за довжиною корпусу судна в сантиметрах; для літаків та вертольотів – за максимальною злітною масою. Сплачувати збір слід за місцем реєстрації транспортних засобів за ставками, які діють на день сплати. Також, слід зазначити, що від сплати збору звільняються легкові автомобілі для інвалідів з об'ємом циліндрів двигуна до 1500 куб. сантиметрів, що придбані за рахунок коштів державного чи місцевих бюджетів та/або безоплатно передані інвалідам відповідно до законодавства України, транспортні засоби будинків-інтернатів для громадян похилого віку та інвалідів, дитячих будинків-інтернатів, пансіонатів для ветеранів війни і праці, геріатричних пансіонатів, реабілітаційних установ для інвалідів та дітей-інвалідів, що фінансуються з державного та місцевого бюджетів. У разі відчуження зазначених транспортних засобів, особи, які отримали такі транспортні засоби у власність, зобов'язані сплатити збір в загальному порядку. При першій реєстрації транспортних засобів в Україні платники збору зобов'язані пред'являти квитанції або платіжні доручення про сплату збору з відміткою банку, а платники, звільнені від сплати збору – відповідний документ, що дає право на користування такими пільгами. Порядок справляння збору за першу реєстрацію транспортного засобу визначений в розділі VІІ Податкового кодексу України. Сума коштів, сплачена у звітному податковому році за періоди навчання наступного року, не включається до податкової знижки. Окремі громадяни - платники податку на доходи фізичних осіб мають право на податкову знижку за наслідками звітного податкового року. Тобто можуть повернути частину податку, сплаченого протягом 2013 року із заробітної плати. До податкової знижки включаються фактично здійснені протягом звітного податкового року платником податку витрати, підтверджені відповідними платіжними та розрахунковими документами, зокрема квитанціями, фіскальними або товарними чеками, прибутковими касовими ордерами, копіями договорів, що ідентифікують продавця товарів (робіт, послуг) і їх покупця (отримувача). У зазначених документах обов’язково повинно бути відображено вартість таких товарів (робіт, послуг) і строк їх продажу (виконання, надання). Відповідно до п.п. 166.3.3 п.166.3 ст.166 Податкового кодексу України платник податку має прав ... Читати далі » |

|

Шановні друзі. Щиро вітаємо усіх Вас з Світлими Великодніми Святами. Нехай з Великоднем до Вашої оселі прийде здоров'я, любов, щастя, добробут, душа нехай стає світлішою, серце пламеніє любов'ю, а помисли стануть щирими та добрими. Всіх Вам земних благ! Христос Воскрес! Воістину Воскрес! |

|

Про декларування доходів громадян за 2013 рік Рокитнівське відділення Сарненської ОДПІ повідомляє, що станом на 01.04.2014 року свої декларації подали 555 осіб, в результаті сплачено в бюджет ПДФО в розмірі 217,2 тис. грн. З них доходи від отримання спадщини задекларували 41 громадянин на суму 2864,5, до сплати - 143,3 тис.грн. ПДФО, доходу від продажу с/г задекларовано на суму 487,1 тис.грн., до сплати - 73,1 тис.грн. ПДФО, також задекларовано дохід від здачі в найм власного нерухомого майна на суму 8,5 тис.грн., до спати - 0,8 тис.грн. ПДФО. Станом на 01.04.2014 р. скористались правом на отримання податкової знижки 137 громадян на суму 162,6 тис.грн. Згідно реєстрів повернуто 118,2 тис.грн. Рокитнівське відділення Сарненської ОДПІ нагадує, що до 1 травня триваєкампанія декларування доходів громадян. Запрошуємо Вас задекларувати свої доходи та виконати конституційний обов’язок перед державою. Також Рокитнівське відділення Сарненської ОДПІ нагадує, що кожен може подати декларацію не виходячи з дому, скориставшись електронними сервісами та ключами. Змінено порядок оподаткування пасивних доходів Верховною Радою України прийнято Закон України „Про запобігання фінансової катастрофи та створення передумов для економічного зростання в Україні”, яким змінено порядок оподаткування пасивних доходів – дивідендів, процентів, роялті та інвестиційних доходів. Відповідно до Закону, до загального річного доходу платника включатиметься дохід, отриманий у вигляді дивідендів, виграшів, призів та процентів, окрім тих процентів, сума яких не перевищує в рік сімнадцять прожиткових мінімумів для працездатної особи. Також не включатимуться до такого доходу проценти та дивіденди, що не підлягають оподаткуванню відповідно до норм Податкового кодексу. „Оподаткування пасивних доходів, отриманих фізичними особами протягом звітного місяця, здійснюватиме податковий агент за ставкою 15 відсотків. У свою чергу отримувач таких доходів повинен буде здійснити річний перерахунок”, – пояснив начальник Управління адміністрування доходів і зборів з фізичних осіб Департаменту доходів і зборів з фізичних осіб Міндоходів Сергій Наумов. Оподатковуватимуться пасивні доходи за ставками 15%, 20% та 25% в залежності від їх загальної суми під час проведення річного перерахунку, результати якого зазначаються громадянами в податковій декларації. Так, якщо отриманий дохід не перевищив 204 прожиткових мінімуми (а у 2014 році – це 248 472 грн.), ставка податку складатиме 15%. Якщо сума доходу сягає від 204 до 396 прожиткових мінімумів (від 248 472 грн. до 482 328 грн.), до суми перевищення застосовуватиметься вже 20%. У разі отримання пасивного доходу понад 396 прожиткових мінімумів ставка, за якою оподатковуватиметься сума перевищення, становить 25%. Під час річного перерахунку нарахований до сплати податок зменшується на суму, яка вже була утримана податковими агентами. Отриману позитивну різницю податку платник повинен включити до річної податкової декларації. Прийнятим Законом також запроваджується оподаткування пенсій або щомісячного грошового утримання, які виплачуються з Пенсійного фонду України чи бюджету, якщо вони перевищують 10 тис. гривень. До суми перевищення застосовуватимуться ставки 15% або 17%. Зазначені норми Закони набирають чинності з 1 липня 2014 року. При цьому порядок нарахування та оподаткування доходів у вигляді заробітної плати, доходів від підприємницької діяльності, в т.ч. платників єдиного податку, цим Законом не змінюється. Новий сервіс Міндоходів допоможе уникнути помилок в електронній звітності Міністерством доходів і зборів України впроваджено нову послугу для платників податків, яка дозволить уникнути помилок при формуванні податкової звітності. Специфіка роботи сервісу полягає у своєчасному виявленні наявних помилок у наданій звітності та можливості їх виправлення без застосування фінансових санкцій. ... Читати далі » |

|

Міндоходів скасовує критерії оцінки ефективності проведених перевірок Міністерство доходів і зборів України скасовує критерії ефективності проведених планових та позапланових перевірок суб’єктів господарювання. Такі критерії були запроваджені у липні минулого року відповідним відомчим наказом Міністерства. Згідно з минулорічним документом, під час перевірок юридичних осіб із валовими доходами понад 100 млн. грн. сума донарахувань основного платежу повинна була складати не менше 1 млн. грн. Якщо обсяг валових доходів коливався у межах від 30 млн. грн. до 100 млн. грн., донарахування вже складали не менше 500 тис. грн. При валових доходах до 30 млн. грн. сума донарахованих податків мала б бути від 250 тис. гривень. З відміною критеріїв основну увагу працівників буде зосереджено на якості організації, складання та оформлення матеріалів перевірок. Порядок подання Податкового розрахунку (форма 1ДФ) З 1 квітня 2014 року набирає чинності наказ Міндоходів від 21 січня 2014 року N 49 (далі – Наказ N 49). Цим наказом затверджено форму Податкового розрахунку сум доходу, нарахованого (сплаченого) на користь платників податку, і сум утриманого з них податку (форма N1ДФ) та Порядок заповнення та подання податковими агентами Податкового розрахунку сум доходу, нарахованого (сплаченого) на користь платників податку, і сум утриманого з них податку. Наказ зареєстровано Міністерством юстиції України 05 лютого 2014 року за N 228/25005. З введенням в дію Наказу N 49 втрачає чинність наказ ДПА України від 24 грудня 2010 року N 1020. Форма Податкового розрахунку ф. 1ДФ, затверджена наказом N 49, відрізняється від попередньої відсутністю реквізиту "Сума податкового боргу станом на 01.01.2011 р. (грн., коп.)". Щодо Порядку подання Податкового розрахунку ф. 1ДФ, то зміни стосуються способів його подання. Так, Податковий розрахунок ф. 1ДФ, затверджений Наказом N 49, подається податковими агентами в один із таких способів: - засобами електронного зв'язку в електронній формі з дотриманням умови щодо використання електронного цифрового підпису відповідальної особи податкового агента у порядку, визначеному законодавством; - на паперовому носії разом з електронною формою на електронному носії інформації; - на паперовому носії, якщо кількість рядків у податковому розрахунку не більше п'яти. В один із таких способів у вигляді окремої порції подається Податковий розрахунок ф. 1ДФ за відокремлений підрозділ юридичної особи, який не уповноважений нараховувати, утримувати і сплачувати (перераховувати) податок до бюджету. У зв’язку із внесенням змін до Податкового кодексу України (далі – Кодекс) внесено зміни до Довідника ознак доходів фізичних осіб, який доповнено новими ознаками доходів: - "179" - Доходи, отримані від продажу власної продукції тваринництва груп 1 - 5, 15, 16 та 41 УКТ ЗЕД (підпункт 165.1.24 пункту 165.1 статті 165 розділу IV Кодексу); - "180" - Дохід, отриманий платником податку за зданий (проданий) ним брухт дорогоцінних металів, крім доходу, отриманого за брухт дорогоцінних металів, проданий Національному банку України (підпункт 164.2.18 пункту 164.2 статті 164 розділу IV Кодексу); - "181" - Доходи від операцій з конвертації цінних паперів у разі, якщо їх обмін здійснюється за звичайними цінами або за вартістю чистих активів у розрахунку на один цінний папір, які не призводять до відчуження інвестицій та проводяться з цінними паперами ІСІ, що перебувають в управлінні однієї компанії з управління активами (підпункт 165.1.50 пункту 165.1 статті 165 розділу IV Кодексу); - "182" - Доходи від операцій з валютними цінностями (крім цінних паперів), пов'язаних з переходом права власності на такі валютні цінності, за виключенням доходів, оподаткування яких прямо передбачено нормами розділу IV Кодексу (підпункт 165.1.51 пункту 165.1 статті 165 розділу IV Кодексу); - "183" - Інвестиційний прибуток від операцій з борговими зобов'язаннями Національного банку України та казначейськими зобов'язаннями України, емітованими центральним органом виконавчої влади, що реалізує державну фінансову політику, у тому числі від зміни курсу іноземної валюти (підпункт 165.1.52 пункту 165.1 статті 165 розділу IV Кодексу). ... Читати далі » |

|

Набрав чинності Порядок оформлення і подання скарг платниками податків. З 05.02.2014р. набрав чинності Порядок оформлення і подання скарг платниками податків та їх розгляду органами доходів і зборів, затверджений наказом Міністерства доходів і зборів України від 25.12.2013р. №848 та зареєстрований в Міністерстві юстиції України 17.01.2014р. за №99/24876. Даним порядком визначено процедуру оскарження платниками податків податкових повідомлень-рішень або інших рішень органів доходів і зборів під час адміністративного оскарження. Необхідно врахувати, що цей Порядок не застосовується при оскарженні постанов, прийнятих у справах про адміністративні правопорушення. Строки подання скарг платниками не змінилися, а саме: - на рішення органів доходів і зборів скарга подається до органу доходів і зборів вищого рівня(ГУ Міндоходів) - протягом десяти календарних днів після отримання такого рішення, а на рішення ГУ Міндоходів - до Міністерства доходів і зборів України - протягом десяти днів після отримання рішення про результати розгляд скарги. Дещо змінились вимоги до оформлення скарги. Так, скарга повинна подаватись в письмовій формі та має включати таку інформацію: - найменування платника податку, його місцезнаходження, податкова адреса для юридичної особи або прізвище, ім'я, по батькові та місце проживання для фізичної особи - платника податків; - найменування органу доходів і зборів, яким прийнято оскаржуване рішення, дата і номер, назва та сума податку, збору та/або штрафної (фінансової) санкції; підстави, за якими оскаржується рішення, обставини справи, які, на думку заявника, встановлені органом доходів і зборів неправильно чи не встановлені взагалі; - обґрунтування незгоди платника податків із рішенням органу доходів і зборів з посиланням на норми законодавства; - суть вимог та клопотань платника податку; - відомості про повідомлення чи неповідомлення відповідного органу доходів і зборів про подання скарги до органу доходів і зборів вищого рівня; - відомості про подання чи неподання позовної заяви про оскарження рішення органу доходів і зборів до суду; - адресу, на яку слід надіслати рішення, прийняте за результатами розгляду скарги; - перелік документів, які додаються до скарги. Порядком також змінено вимоги щодо підпису скарги. Так, скарга повинна підписуватись особою, яка її подає, або її представником, уповноваженим на підписання скарги. Якщо скарга підписується представником платника податків, до неї долучається оригінал або належним чином завірена копія документа, який засвідчує повноваження такого представника відповідно до законодавства. Скарга може подаватись платником податку особисто або через свого представника чи надсилатись поштою (поштовим відправленням з рекомендованим повідомленням про вручення та описом вкладення). Не слід забувати і про те, що платник податків одночасно з поданням скарги органу доходів і зборів вищого рівня зобов'язаний письмово повідомляти про це орган доходів і зборів, який прийняв оскаржуване рішення. Даний Порядок також обумовлено, що повторні звернення до одного і того самого органу доходів і зборів від однієї і тієї самої особи з одного і того самого питання, якщо перше було вирішено по суті не розглядаються. Обговорюється Концепція декларування На офіційному веб-порталі Міністерства доходів і зборів України (http://minrd.gov.ua) продовжується публічне обговорення концепції реформи декларування доходів громадян. За основу реформи взято найкращі світові практики декларування доходів і адміністрування податку на доходи фізичних осіб. Щоб почути думку громадськості щодо даної концепції та сконструювати найбільш оптимальну для України модель декларування доходів, Міндохо ... Читати далі » |

|

Рокитнівське відділення Сарненської ОДПІ ГУ Міндоходів у Рівненській області інформує платників податків, що Державне агентство земельних ресурсів України розрахувало та оприлюднило величину коефіцієнту індексації нормативної грошової оцінки земель за 2013 рік. Земельне відомство інформує, що нормативну грошову оцінку земель станом на 01.01.2014 за 2013 рік необхідно індексувати на коефіцієнт індексації, що дорівнює 1,0, який відповідно до пункту 289.2 статті 289 Податкового кодексу України розраховано виходячи з індексу споживчих цін за 2013 рік – 100,5%. У 2014 році нормативна грошова оцінка земель населених пунктів, земель сільськогосподарського призначення та земель несільськогосподарського призначення (крім земель у межах населених пунктів), яка проведена за вихідними даними попередніх років підлягає індексації станом на 01.01.2014 на коефіцієнт 3,2, який визначається виходячи з добутку коефіцієнтів індексації за 1996 рік – 1,703, 1997 рік – 1,059, 1998 рік – 1,006, 1999 рік – 1,127, 2000 рік – 1,182, 2001 рік – 1,02, 2005 рік – 1,035, 2007 рік – 1,028, 2008 рік – 1,152, 2009 рік – 1,059, 2010 рік – 1,0, 2011 рік – 1,0, 2012 рік – 1,0, 2013 рік – 1,0. Нормативна грошова оцінка земель за 2002, 2003,

2004 та 2006 роки не індексувалась. Нова форма податкової накладної набирає чинності з 1 березня 2014 року Рокитнівське відділення Сарненської ОДПІ ГУ Міндоходів у Рівненській області звертає увагу платників ПДВ, що наказом Міністерства доходів і зборів України від 14.01.2014 №10 затверджено нову Форму податкової накладної та Порядок заповнення податкової накладної. Новий порядок набирає чинності з першого числа місяця, що настає за місяцем його офіційного опублікування. Даний наказ опублікований 18 лютого 2014 року у виданні «Офіційний вісник України». Тобто, починаючи з 1 березня 2014 року платникам ПДВ необхідно складати податкові накладні за новою формою. В цілому форма податкової накладної практично не змінилась. З податкової накладної виключено реквізит - номер свідоцтва платника ПДВ. Також змінився лівий верхній блок податкової накладної, де тепер можна зазначити електронну податкову накладну. Тепер податкові накладні та додатки до неї складаються та надаються за вибором покупця (отримувача) в один з таких способів: у паперовому вигляді, в електронній формі. Крім того, пунктом 8 Порядку заповнення податкової накладної передбачено, що податкова накладна є підставою для віднесення до податкового кредиту витрат зі сплати податку на додану вартість у покупця, зареєстрованого як платник податку. Не дає права покупцю на віднесення сум податку на додану вартість до податкового кредиту: - відсутність факту реєстрації платником податку - продавцем товарів/послуг податкових накладних в Єдиному реєстрі податкових накладних. При цьому такій реєстрації підлягають податкові накладні, складені в електронній формі, а у разі складання податкової накладної у паперовому вигляді - такій реєстрації підлягають податкові накладні, які відповідають вимогам пункту 11 підрозділу 2 роз ... Читати далі » |

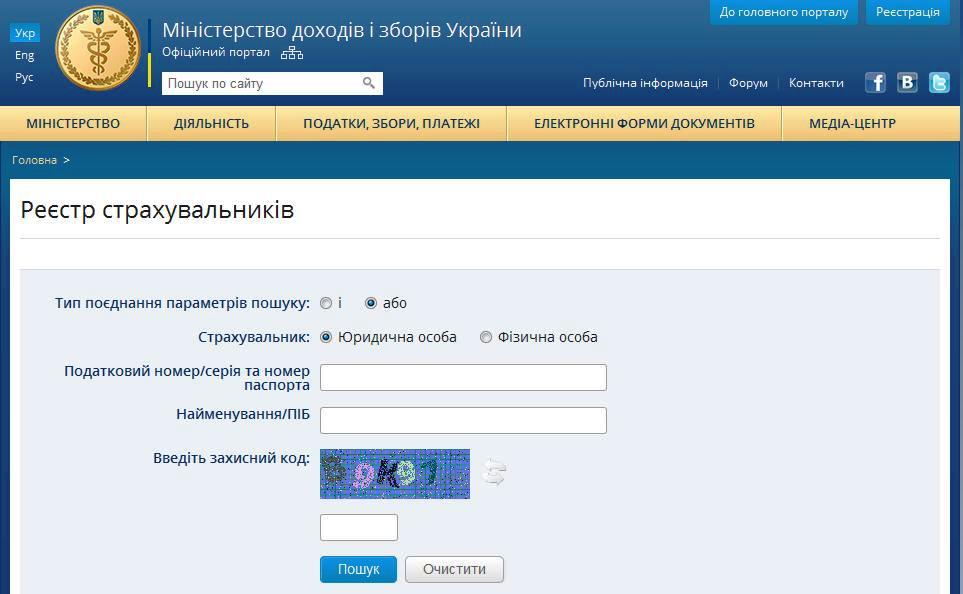

На веб-порталі Міндоходів запрацював новий сервіс „Реєстр

страхувальників”. Відтепер

платники єдиного внеску на загальнообов’язкове державне соціальне страхування

можуть оперативно отримати дані про взяття на облік, реєстраційний номер

платника єдиного внеску та його клас професійного ризику виробництва. На веб-порталі Міндоходів запрацював новий сервіс „Реєстр

страхувальників”. Відтепер

платники єдиного внеску на загальнообов’язкове державне соціальне страхування

можуть оперативно отримати дані про взяття на облік, реєстраційний номер

платника єдиного внеску та його клас професійного ризику виробництва. Для отримання

інформації з Реєстру страхувальників достатньо знати ім`я, прізвище та по

батькові платника, його податковий номер або серію та номер паспорта. Інформація з

реєстру страхувальників оновлюватиметься щодекадно до 1, 11, 21 числа кожного

місяця.

Скористатись сервісом можна на офіційному

веб-порталі Міндоходів за посиланням http://minrd.gov.ua/esv. |